ตลาดอาคารสำนักงานในกรุงเทพฯไตรมาส 1 ปี 2565

ตลาดอาคารสำนักงานในกรุงเทพฯไตรมาส 1 ปี 2565

มร.มาร์คัส เบอร์เทนชอว์ กรรมการบริหารและหัวหน้าฝ่ายตัวแทนนายหน้าพื้นที่อุตสาหกรรม (OSS) กล่าว่า “ปี 2565 ตัวชี้วัดตลาดชี้ให้เห็นว่าตลาดเป็นของฝั่งผู้เช่า หนึ่งในการค้นพบที่น่าสนใจเกิดขึ้นเมื่อเราศึกษาและเปรียบเทียบความเคลื่อนไหวด้านค่าเช่าและการเช่าครองพื้นที่ในหลายๆ เขตทั่วเมืองกรุงเทพ เราพบว่าพื้นที่ที่มีการเช่าครองลดลงมากที่สุดนั้นสัมพันธ์กับการปรับตัวขึ้นของราคาเช่าที่สูงที่สุด กล่าวอีกนัยหนึ่งคือ เมื่อต้องเผชิญกับราคาค่าเช่าที่ปรับสูงขึ้น ผู้เช่าเลือกที่จะย้ายที่ตั้งสำนักงาน แม้ว่าในอดีตสิ่งนี้แทบไม่เคยเกิดขึ้นเลย เพราะหนึ่งในหลายปัจจัยหลักก็คือ ค่าใช้จ่ายในการตกแต่งสำนักงานแห่งใหม่ อย่างไรก็ตาม บริษัทที่นำเอารูปแบบการทำงานแบบไฮบริดมาประยุกต์ใช้นั้น มักต้องการพื้นที่น้อย และค่าเช่าพื้นที่ที่ลดลงนั้นสามารถชดเชยค่าใช้จ่ายในการย้ายไปยังสำนักงานที่มีขนาดเล็กลง แต่มีประสิทธิภาพมากขึ้น

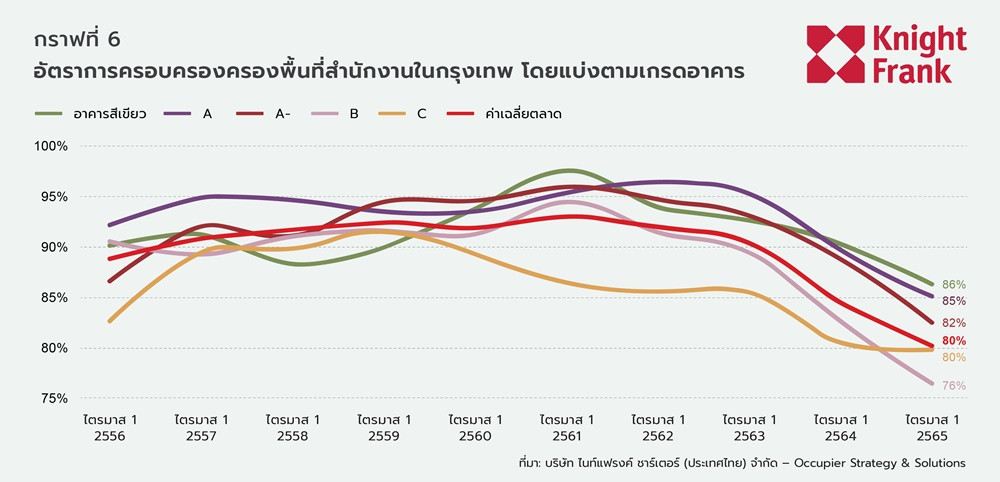

นอกจากนี้ เรายังพบอีกว่าในขณะที่อัตราการครอบครองปรับลดลงทั่วทั้งตลาด แต่อาคารสีเขียวหรือ Green Building (เช่น อาคาร LEED, TREES หรือมาตราฐานอื่นๆ ที่คล้ายคลึงกัน) พบว่าเป็นภาคส่วนตลาดที่มีความคล่องตัวสูงที่สุด โดยมีอัตราการครอบครองพื้นที่ลดลงเพียง 4.1% ในปีที่ผ่านมา หากเทียบกับการลดลง 6.2% ในอาคารเกรด B และ 4.6% ในอาคารเกรด A ในช่วงเวลาเดียวกัน”

ภาพรวมเศรษฐกิจ

ผลิตภัณฑ์มวลรวม (จีดีพี) ในประเทศไทยประจำไตรมาสที่ 1 ปี 2565 ขยายตัวขึ้น 2.2% ปีต่อปี โดยไตรมาสนี้นับเป็นไตรมาสที่สองติดต่อกันของการเติบโตทางจีดีพีเชิงบวก ปัจจัยขับเคลื่อนส่วนใหญ่เป็นรายจ่ายเพื่อการอุปโภคบริโภคของภาคเอกชน รองลงมาคือการใช้จ่ายและการลงทุนของภาครัฐ

สำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สศช.) ประเมินว่าเศรษฐกิจไทยจะขยายตัวขึ้นในช่วงระหว่าง 2.5%-3.5% ในปี 2565 ซึ่งปรับตัวดีขึ้นจาก 1.6% ในปี 2564 แต่ยังคงต่ำกว่าที่คาดการณ์ไว้ในช่วงก่อนเล็กน้อย หากมองในแง่ดี ความต้องการและการท่องเที่ยวจากภายในประเทศมีแนวโน้มที่จะฟื้นตัว และผลกระทบจากการระบาดของสายพันธุ์โอมิครอนที่มีต่อ

เศรษฐกิจคาดว่าจะค่อยๆ ลดลงไปในช่วงเวลาที่เหลือของปี อย่างไรก็ตาม สงครามระหว่างรัสเซีย-ยูเครนที่ยังไม่ได้ข้อสรุป บวกกับอัตราเงินเฟ้อที่เพิ่มสูงขึ้น และการชะลอตัวลงของเศรษฐกิจโลกยังคงส่งผลกระทบต่อเศรษฐกิจไทย

อัตราเงินเฟ้อคาดว่าจะสูงขึ้นไปแตะที่ระดับ 4.9% ในปี 2565 ซึ่งมากกว่าที่คาดการณ์ไว้ในครั้งก่อนที่ 1.2% ณ สิ้นปี 2564 การที่ราคาปรับเพิ่มขึ้นครั้งนี้ ส่วนใหญ่แล้วเป็นผลพวงจากวิกฤตอุปทานทั่วโลกเชิงลบจากการคว่ำบาตรรัสเซีย โดยรัสเซียเป็นซัพพลายเออร์ด้านพลังงาน, สินค้าโภคภัณฑ์, และวัสดุก่อสร้างรายใหญ่ที่สุดแห่งหนึ่งของโลก อย่างไรก็ตาม คณะกรรมการนโยบายการเงินของธนาคารแห่งประเทศไทยมองว่าอัตราเงินเฟ้อล่าสุดเป็นปัจจัยผลักดันต้นทุนมากกว่าปัจจัยดึงดันอุปสงค์ที่กล่าวไว้ในการประชุมเมื่อปลายเดือนมีนาคม ทั้งนี้ส่งผลให้มีมติคงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ซึ่งไม่เปลี่ยนแปลงมาเกือบ 2 ปี แสดงให้เห็นถึงการเน้นย้ำในการสนับสนุนการฟื้นตัวของเศรษฐกิจ

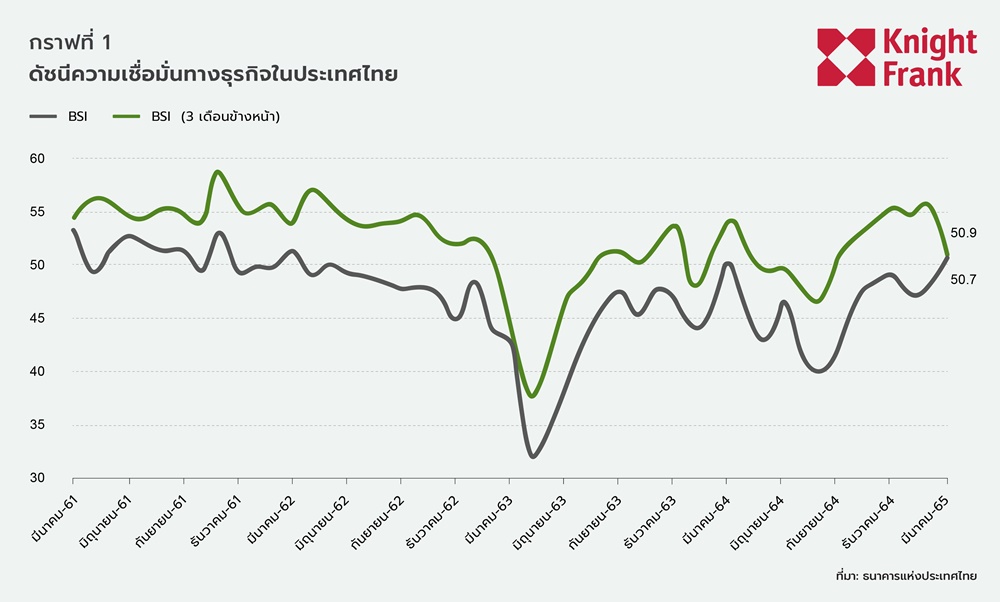

ดัชนีความเชื่อมั่นทางธุรกิจ (BSI) ในเดือนมีนาคมปรับเพิ่มขึ้นที่ 50.7 โดยแตะเกณฑ์ระดับ 50 เนื่องจากความเชื่อมั่นโดยรวมที่ปรับตัวดีขึ้นจากการฟื้นตัวหลังการเกิดโรคระบาดและการผ่อนคลายมาตรการกักกัน โดยเน้นไปที่การลดระยะเวลาที่จำเป็นต้องอยู่ในสถานที่กักกันตามกำหนดระหว่างรอผลทดสอบ RT-PCR, การลดความคุ้มครองด้านการประกันสุขภาพ และการใช้ ATK แทนการทดสอบ RT-PCR ครั้งที่สอง อย่างไรก็ตาม ความตึงเครียดอย่างต่อเนื่องระหว่างรัสเซียและยูเครนได้ผลักดันราคาวัตถุดิบให้เพิ่มขึ้น และทำให้ความเชื่อมั่นลดลงเหลือเพียง 24.5 (ค่าเฉลี่ยจากช่วงห้าปีล่าสุดอยู่ที่ 40.1) ซึ่งเป็นตัวเลขที่ต่ำที่สุดในรอบ 14 ปีที่ผ่านมา

ดัชนีความเชื่อมั่นทางธุรกิจที่คาดการณ์ไว้ในช่วงสามเดือนลดลงอย่างมากถึง 4.6% จุด ลงมาที่ 50.9 โดยเกิดจากดัชนีย่อยต้นทุนที่ต่ำที่สุดเป็นประวัติการณ์ ดัชนีย่อยทางธุรกิจส่วนใหญ่ยังคงอยู่เหนือเกณฑ์ระดับ 50 ยกเว้นในภาคส่วนการผลิตและอสังหาฯ ซึ่งได้รับผลกระทบอย่างรุนแรงจากอัตราเงินเฟ้อที่ผลักดันต้นทุน

อุปทานในปัจจุบัน

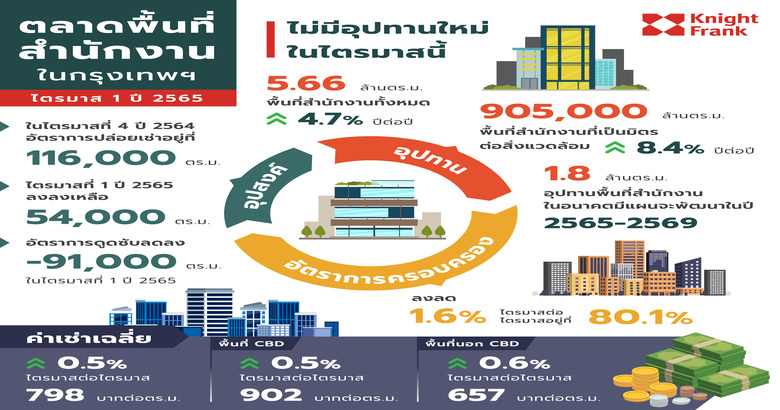

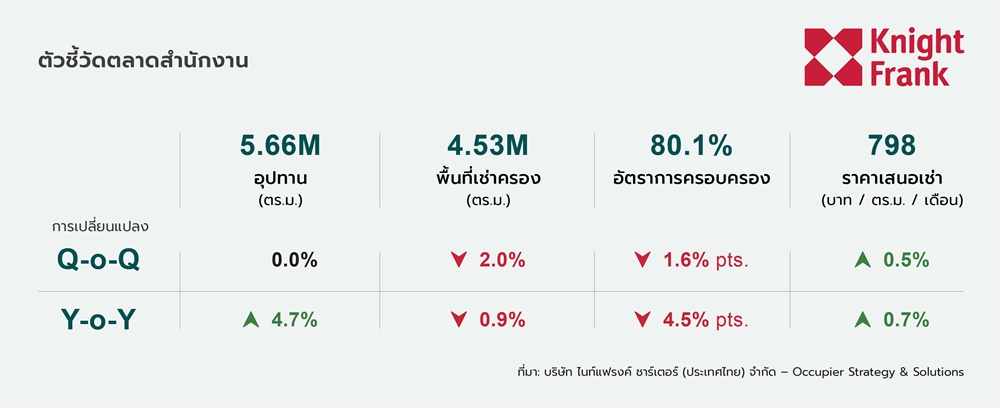

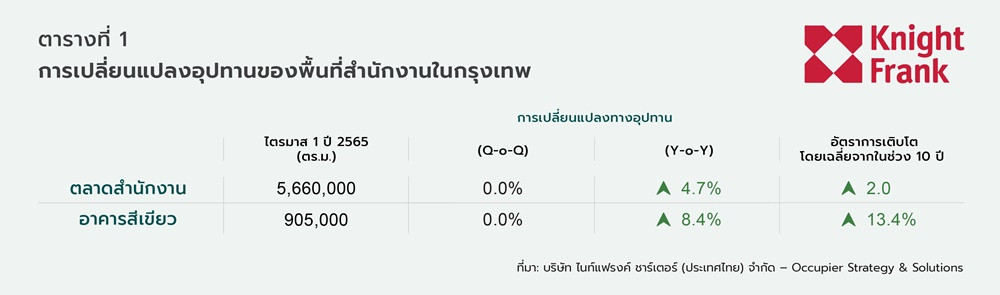

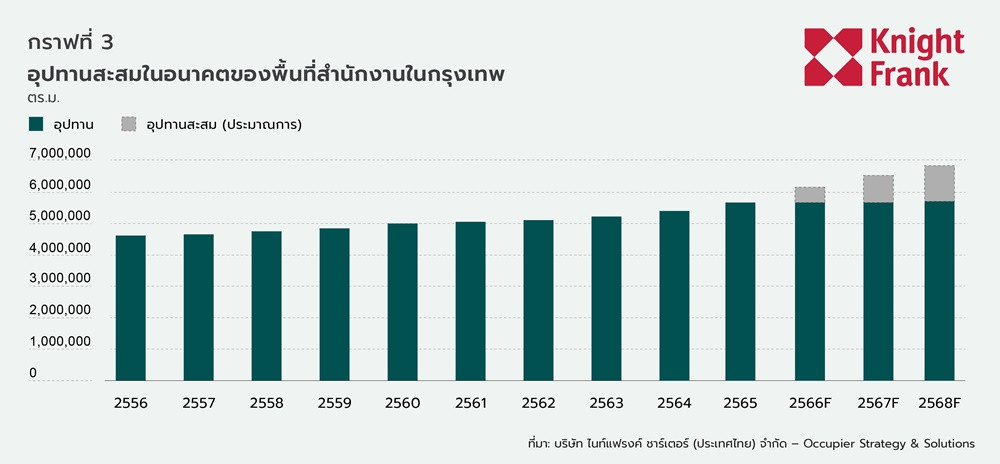

เนื่องจากไม่มีพื้นที่สำนักงานใหม่เพิ่มเข้ามาในตลาดในไตรมาสนี้ ส่งผลให้อุปทานพื้นที่สำนักงานรวมอยู่ที่ 5.66 ล้านตร.ม. อย่างไรก็ตาม การเติบโตของอุปทานยังคงตัวอยู่ที่ 4.7% ปีต่อปี เมื่อเทียบกับค่าเฉลี่ยที่ 2% ในช่วง 10 ปีที่ผ่านมา โดยจากปริมาณอุปทานทั้งหมด พื้นที่ให้เช่าสุทธิของอาคารสีเขียวมีจำนวนรวมอยู่ที่ 905,000 ตร.ม. เพิ่มขึ้น 8.4% ปีต่อปี ด้วยอัตราการเติบโตเฉลี่ยที่ 13.4% ต่อปี

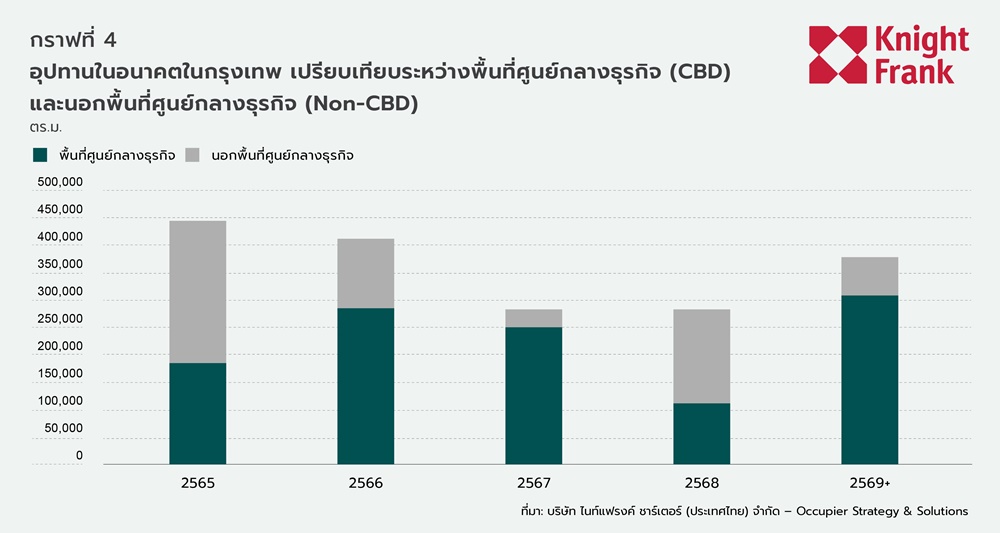

อุปทานในอนาคต

จากการวิจัยของไนท์แฟรงค์ประเทศไทย เราคาดว่าอุปทานในอนาคตจะไม่เปลี่ยนแปลงไปจากการประมาณการครั้งก่อน โดยนับตั้งแต่ปี 2565 – 2567 อุปทานใหม่ในช่วงท้ายปีในแต่ละปีคาดว่าจะอยู่ที่ 440,000, 410,000 และ 280,000 ตร.ม. ตามลำดับ ทั้งนี้ปริมาณรวมของพื้นที่ให้เช่าในอนาคตอยู่ระหว่างการพัฒนา มีพื้นที่รวมประมาณ 1.80 ล้านตร.ม. คิดเป็นเกือบ 1 ใน 3 ของอุปทานในปัจจุบัน โดยมากกว่า 60% ตั้งอยู่ในย่านศูนย์กลางธุรกิจ (CBD)

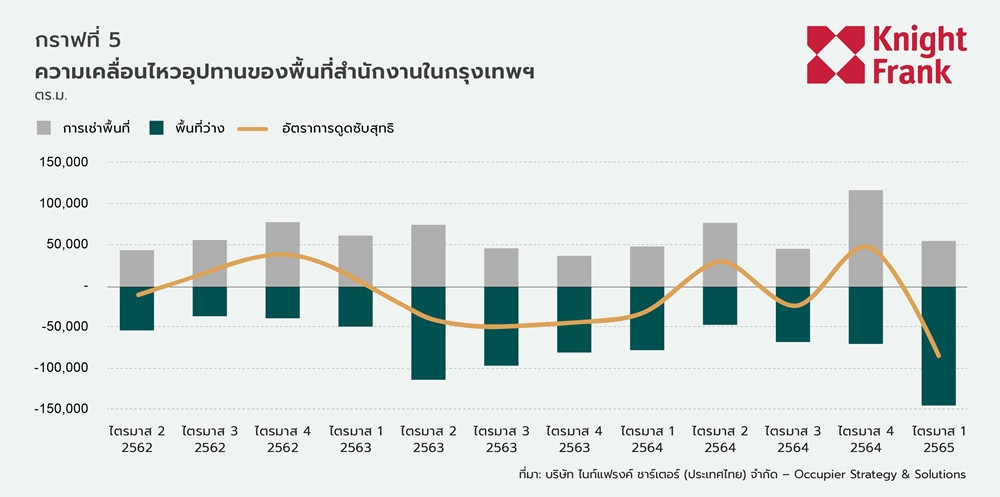

อุปสงค์

เนื่องจากจำนวนผู้ป่วยโควิด-19 สูงขึ้นถึง 26,000 รายต่อวันในไตรมาสที่ 1 ปี 2565 หลายบริษัทตัดสินใจนำเอาระบบการทำงานแบบไฮบริดมาใช้อย่างแพร่หลายมากขึ้น ส่งผลให้ความต้องการพื้นที่สำนักงานลดลง อัตราการครอบครองลดลงจาก 116,000 ตร.ม. ในไตรมาส 4 ปี 2564 เป็น 54,000 ตร.ม. ในไตรมาส 1 ปี 2565 ปริมาณพื้นที่ว่างดิ่งลงไปสู่ระดับต่ำสุดเป็นประวัติการณ์ที่ -145,000 ตร.ม. ดึงอัตราดูดซับสุทธิต่อไตรมาสไปยังโซนลบอีกครั้งที่ – 91,000 ตร.ม.

ความเคลื่อนไหวของตลาด โดยแบ่งตามกลุ่มอาคาร

อาคารเกรด C มีอัตราการครอบครองลดลงน้อยที่สุด ในขณะที่อาคารสีเขียว อยู่อันดับสองในช่วงภาวะตลาดขาลง ปริมาณพื้นที่ให้เช่าทั้งหมดลดลงจาก 4.62 ล้านตร.ม. ในไตรมาสที่ 4 ปี 2564 เป็น 4.53 ล้านตร.ม. ในไตรมาสที่ 1 ปี 2565 ส่งผลให้อัตราการครอบครองในตลาดลดลงเหลือ 80.1% โดยลดลงไป 1.6% ไตรมาสต่อไตรมาส และ 4.5% ปีต่อปี โดยอาคารทุกเกรดมีอัตราการครอบครองลดลง อาคารเกรด C กลายเป็นกลุ่มที่มีอัตราการครอบครองดีที่สุด ซึ่งลดลงเพียง 1.4% ไตรมาสต่อไตรมาส และ 0.7% ปีต่อปี ในขณะที่อาคารเกรด A เป็นกลุ่มที่ลดลงมากที่สุดในไตรมาสนี้ โดยลดลงมากกว่า 3% ไตรมาสต่อไตรมาส สำหรับรายปี อาคารเกรด A- และเกรด B ปรับลดลงมากที่สุด โดยมีอัตราการครอบครองลดลงมากกว่า 6% ปีต่อปี กลุ่มอาคารนี้มีแนวโน้มที่จะประสบกับความผันผวนมากขึ้นในช่วงที่ตลาดตกต่ำมาเป็นเวลานาน เนื่องจากต้นทุนการเช่าคิดเป็นสัดส่วนประมาณ 1 ใน 5 ของรายได้ทั้งหมด และหลายๆ ธุรกิจต่างก็ใช้ความระมัดระวังในการตัดสินใจด้านอสังหาฯมากขึ้น ในทางตรงกันข้าม อาคารสีเขียวมีอัตราการครอบครองครองลดลงไป 1.2% ไตรมาสต่อไตรมาส และ 4.1% ปีต่อปี ซึ่งต่ำกว่าอาคารเกรด A, A- และ B ที่ไม่มีใบรับรองมาตราฐานการประหยัดพลังงานอาคารเป็นอย่างมาก อย่างไรก็ตามอาคารสีเขียวที่เน้นความยั่งยืนเหล่านี้ยังคงมีอัตราการครอบครองที่สูงที่สุดในตลาด อยู่ที่ 86%

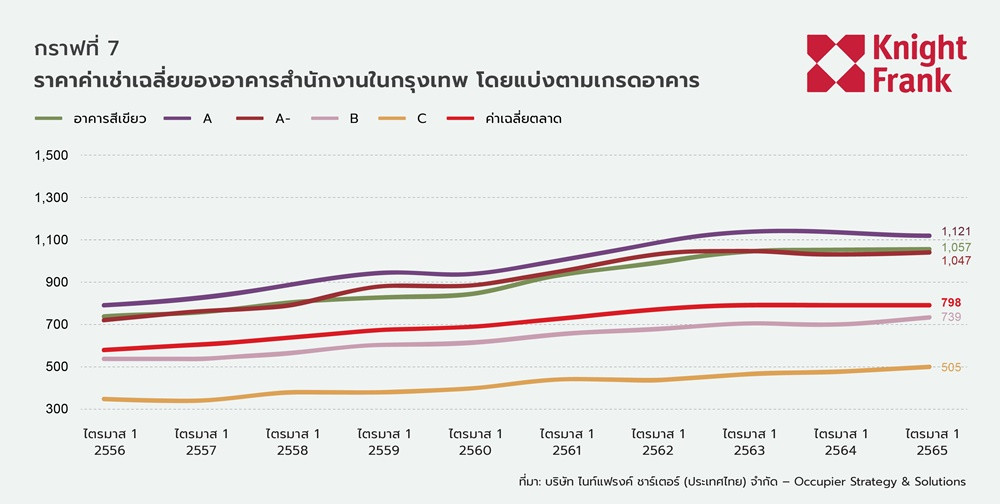

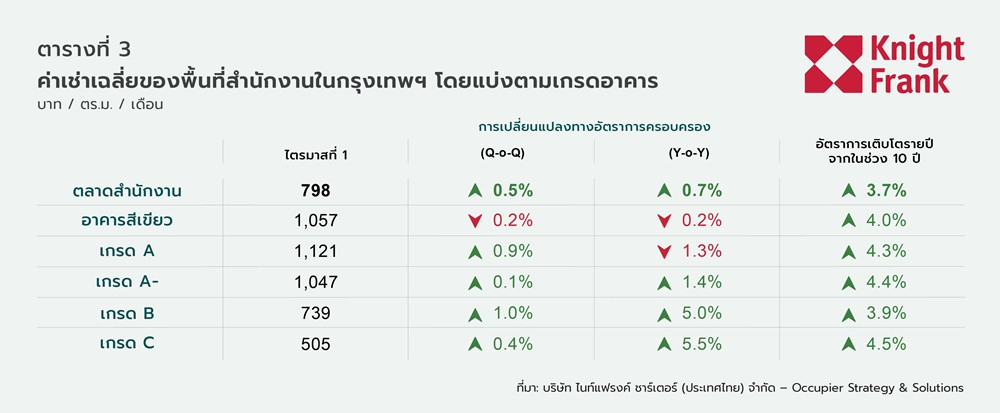

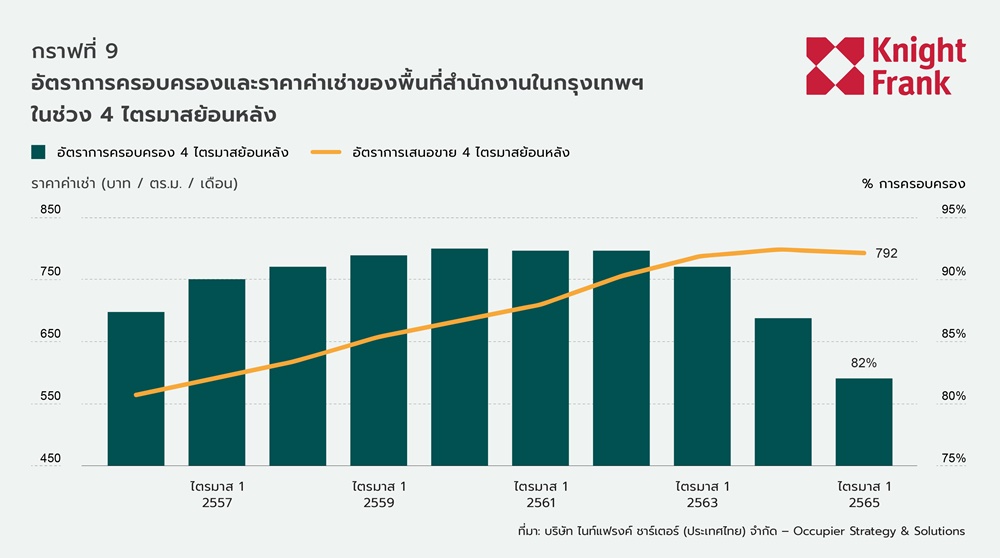

ก่อนปี 2563 อัตราการเติบโตของค่าเช่าเฉลี่ยอยู่ที่ 3.7% ต่อปี แต่ตั้งแต่เกิดการระบาดของโควิด-19 เราพบว่าอัตราการเติบโตของค่าเช่าเฉลี่ยลดลงเหลือเพียง 0.4% ต่อปี ในช่วงสามเดือนแรกของปี 2565 ราคาเช่าเฉลี่ยเพิ่มขึ้น 0.5% ไตรมาสต่อไตรมาส หรือ 0.7% ปีต่อปี เป็น 798 บาท/ ตร.ม./ เดือน อัตราการเติบโตของค่าเช่าต่อไตรมาสเพิ่มขึ้นจาก 0.1% เป็น 1% ในอาคารทุกเกรด ส่วนค่าเช่าอาคารเกรด A ลดลง 1.3% ปีต่อปี จากการแข่งขันที่ดุเดือดขึ้นและอัตราที่สูงก่อนเกิดการระบาดของโควิด อาคารสีเขียวแสดงอัตราค่าเช่าลดลงเล็กน้อยที่ 0.2% ปีต่อปี ในขณะที่อัตราการเติบโตของค่าเช่าในอาคารเกรด A เพิ่มขึ้น 1.4% ปีต่อปี ในทางตรงกันข้าม ราคาค่าเช่าสำหรับอาคารเกรด B และเกรด C กลับมาเป็นปกติจากเดิมที่เพิ่มขึ้นกว่า 5% ปีต่อปี ซึ่งสอดคล้องกับอัตราการเติบโตของในช่วง 10 ปีหลังจากทรงตัวในปีก่อนหน้า

ความเคลื่อนไหวของตลาด โดยแบ่งตามเขตพื้นที่

การเพิ่มขึ้นของราคาค่าเช่าในพื้นที่ที่สำคัญสอดคล้องกับอัตราการครอบครองที่ลดลงเป็นอย่างมาก หากสังเกตในย่านศูนย์กลางธุรกิจ (CBD) อัตราการเติบโตของค่าเช่ายังคงไม่เปลี่ยนแปลง โดยคงอยู่ที่ 902 บาท/ ตร.ม./ เดือน อัตราการครอบครองเฉลี่ยสำหรับพื้นที่สำนักงานในย่านศูนย์กลางธุรกิจลดลงไป 3.8% ปีต่อปี เป็น 82.7% โดยรวมแล้ว อัตราการเติบโตของราคาค่าเช่ายังคงอยู่ในเชิงบวก ยกเว้นในเขตเพลินจิต – ชิดลม – วิทยุ ในขณะที่อัตราการครอบครองลดลงทั่วทุกพื้นที่ เขตเพลินจิต – ชิดลม – วิทยุแสดงผลงานดีที่สุดในการรักษาอัตราการครอบครองลดลงไปเพียง 2.2% ปีต่อปี ทั้งนี้อาจเกิดจากการลดลงทางราคาค่าเช่า โดยลดลงไปมากถึง 4.5%

สำหรับสำนักงานนอกย่านศูนย์กลางธุรกิจ (non-CBD) ราคาค่าเช่าเฉลี่ยเพิ่มขึ้น 1.5% ในขณะที่อัตราการครอบครองลดลง 5.4% เป็น 76.6% จากข้อมูลของเราเผยว่าตลาดในพื้นที่บางแห่ง เช่น เขตเพชรบุรี – พระราม 9 – รัชดา และ เขตบางนา – ศรีนครินทร์ สามารถคงราคาค่าเช่าไว้ได้มากกว่า 3.5% ปีต่อปี ส่งผลให้มีอัตราการครอบครองลดลงเป็นอย่างมากถึง 7.6% และ 6.5% ปีต่อปี ตามลำดับ

สำหรับเขตพหลโยธิน – วิภาวดี ยังมีความต้องการที่แข็งแกร่งเมื่อเทียบกับพื้นที่บริเวณอื่น แม้ว่าอัตราการเติบโตของราคาค่าเช่าจะชะลอตัวลงในไตรมาสนี้ แต่ก็สามารถปรับเพิ่มขึ้นไปอีก 1.9% ปีต่อปี นอกจากนี้ พื้นที่นี้เป็นเพียงแห่งเดียวที่มีการเปลี่ยนแปลงทางอัตราการครอบครองเชิงบวกทุกปี โดยเพิ่มขึ้น 2.2%

ทิศทางของตลาด

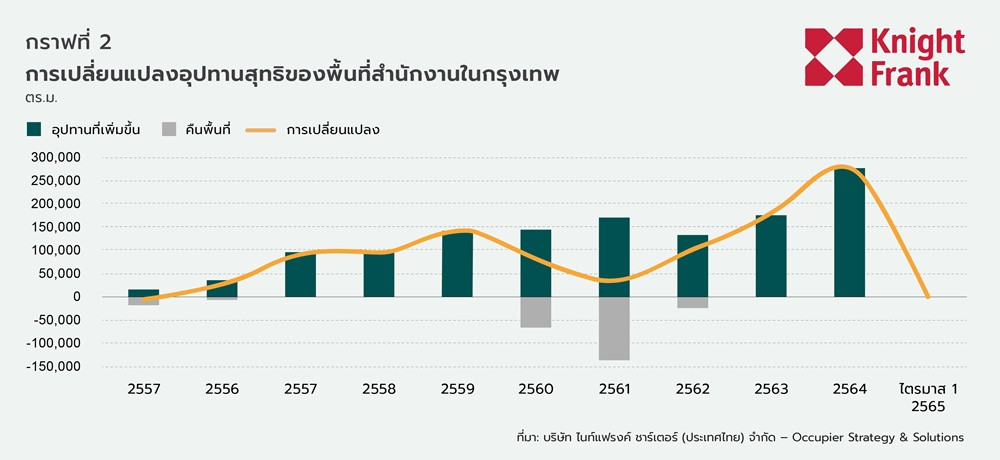

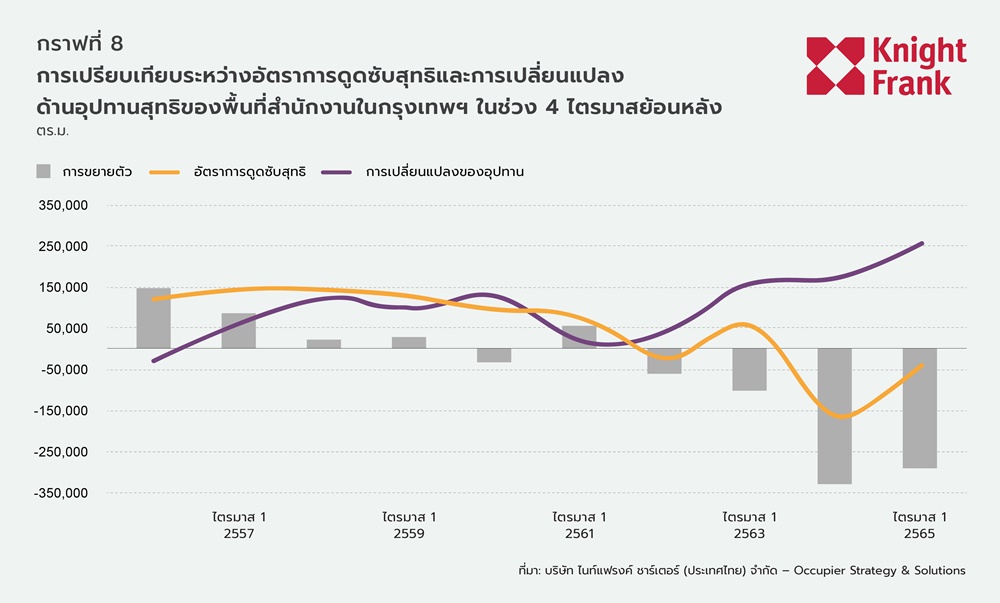

จากกราฟที่ 8 แสดงอัตราการดูดซับสุทธิสะสมและการเปลี่ยนแปลงทางอุปทานสุทธิสำหรับใน 4 ไตรมาสล่าสุด โดยสิ้นสุดในไตรมาสที่ 1 ของแต่ละปีจากในช่วง 10 ปีที่ผ่านมา การปรับแก้นี้ทำขึ้นเพื่อจับโมเมนตัมของตลาดระยะยาวและหลีกเลี่ยงความผันผวนระยะสั้น รวมถึงผลกระทบตามฤดูกาล จากปี 2556 – 2561 เราสังเกตเห็นส่วนต่างเชิงบวกสุทธิระหว่างอัตราการดูดซับสุทธิและการเปลี่ยนแปลงทางอุปทานสุทธิในช่วงหลายปีที่ผ่านมา ส่วนต่างเชิงบวกนั้นสอดคล้องกับอัตราการครอบครองที่เพิ่มขึ้น จาก 87% ในปี 2556 เป็น 92% ในปี 2561 นอกจากนี้ ราคาค่าเช่ายังเป็นการยืนยันแนวโน้มการขยายตัวของตลาดเฉลี่ยที่ 4.6%

เนื่องจากตลาดขาขึ้นของตลาดอาคารสำนักงานมีมายาวนาน นักพัฒนาหลายรายมองว่าอาคารสำนักงานเป็นสินทรัพย์ที่ปลอดภัยและวางแผนที่จะพัฒนาพื้นที่สำนักงานของตน การเปลี่ยนแปลงด้านอุปทานสุทธิต่อปีสูงกว่าค่าเฉลี่ยในช่วง 10 ปี และแตะระดับที่ 250,000 ตร.ม.ในปี 2565 สำหรับอัตราการดูดซับสุทธิ ซึ่งแสดงถึงความต้องการด้านพื้นที่สำนักงาน เริ่มเห็นการลดลงในปี 2562 และตกลงไปที่ -160,000 ตร.ม.ในช่วงเกิดโรคระบาด ส่วนต่างระหว่างการดูดซับสุทธิและการเปลี่ยนแปลงด้านอุปทานสุทธิขยายตัวขึ้นเป็นวงกว้างที่ -330,000 ตร.ม. โดยอัตราการครอบครองลดลงจาก 91% เป็น 87% สำหรับในปี 2565 อัตราการครอบครองยังคงลดลงอย่างต่อเนื่องไปอยู่ที่ 82% แต่อัตราการดูดซับสุทธิปรับตัวดีขึ้นที่ -38,000 ตร.ม. ซึ่งลดส่วนต่างลงเหลือ -292,000 ตร.ม. เมื่อมาตราการจำกัดการระบาดของโรคในประเทศผ่อนคลายลง

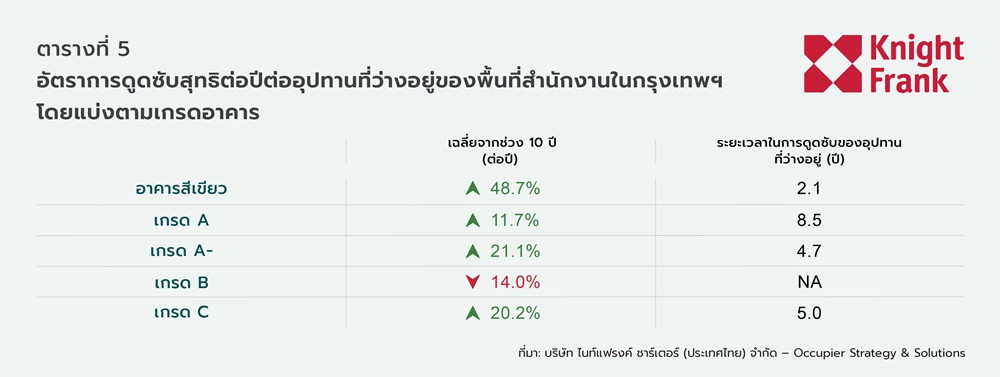

ตามอัตราการดูดซับสุทธิเฉลี่ยรายปีต่ออุปทานที่ว่างอยู่ในไตรมาสที่ 1 ปี 2565 ข้อมูลจากในช่วง 10 ปีของเราแสดงอัตราการดูดซับสุทธิเชิงบวกต่อปีของอาคารทุกเกรด ยกเว้นอาคารเกรด B ส่วนอาคารสีเขียวพบว่ามีอัตราการดูดซับสุทธิต่อปีสูงที่สุดต่ออุปทานที่ว่าง อยู่ที่ 48.7% ซึ่งจะใช้เวลาเพียง 2.1 ปีในการดูดซับพื้นที่ว่างที่เหลือในปัจจุบัน ทั้งนี้ผลลัพธ์แสดงให้เห็นถึงความต้องการที่แข็งแกร่งจากฝั่งผู้เช่าที่ให้ความสำคัญด้านความยั่งยืน ในขณะที่อุปทานของอาคารสีเขียวยังคงมีจำกัด

ภาพรวมและแนวโน้มตลาด

โควิด-19 ยังคงเป็นภัยคุกคามเศรษฐกิจโดยรวมที่ยังหลงเหลืออยู่ และธุรกิจอสังหาฯ เป็นหนึ่งในภาคอุตสาหกรรมที่ได้รับผลกระทบมากที่สุด จำนวนผู้ติดเชื้อรายใหม่ในประเทศได้พุ่งสูงสุดเมื่อปลายเดือนมีนาคม ย้อนรอยแผนการกลับเข้ามาทำงานในสำนักงาน และชะลอกิจกรรมการเช่าใหม่ในตลาดสำนักงาน อย่างไรก็ตาม ผลกระทบที่รุนแรงของโควิด-19 ต่อเศรษฐกิจไทยมีแนวโน้มลดลงเนื่องจากคนไทยเกือบ 75% ได้รับวัคซีนครบ 2 โดสภายในช่วงต้นเดือนกุมภาพันธ์ ทำให้อัตราการเสียชีวิตลดลงเมื่อเทียบกับจุดสูงสุดครั้งก่อนในไตรมาสที่ 3 ปี 2564

นอกจากนี้ เรายังได้เห็นสัญญาณที่ดีอื่นๆ จากการผ่อนคลายข้อจำกัดการเดินทางเพิ่มเติม และการเติบโตของจีดีพีในสองไตรมาสติดต่อกัน เป็นผลมาจากการใช้จ่ายภายในประเทศ ตามที่ได้กล่าวไว้ในรายงานฉบับที่แล้ว โควิด-19 เป็นตัวเร่งปฏิกิริยาการทำงานของเรา เราได้เห็นบริษัทหลายแห่งเติบโตและปรับตัวให้เข้ากับความไม่แน่นอนได้ดี การนำกลยุทธ์ด้านพื้นที่สำนักงานใหม่มาใช้ และการใช้พื้นที่สำนักงานแบบไฮบริดจะยังคงเป็นปัจจัยที่สำคัญในอีกหลายๆ ปีข้างหน้า

ในบริบทของโลก ปัจจัยผลักดันเงินเฟ้อในสหรัฐฯยังคงเพิ่มขึ้นสู่ระดับสูงสุดในรอบ 41 ปี ส่งผลให้สภาพแวดล้อมทางอัตราดอกเบี้ยต่ำต้องยุติลงในไตรมาสนี้ เนื่องจากธนาคารกลางสหรัฐได้ต่อสู้กับภาวะเงินเฟ้อด้วยการขึ้นอัตราดอกเบี้ย ความตึงเครียดทางภูมิรัฐศาสตร์ระหว่างรัสเซีย

และยูเครนก็ส่งผลกระทบอย่างลึกซึ้งต่อเศรษฐกิจโลก เพราะเป็นอันตรายต่อความมั่นคงด้านอาหารและอัตราเงินเฟ้อของโลกที่ทวีความรุนแรงเพิ่มขึ้น เราคาดว่าปัจจัยระหว่างประเทศเหล่านี้จะมีอิทธิพลต่อตลาดสำนักงานในประเทศไทยโดยอ้อม ในขณะที่องค์ประกอบขับเคลื่อนหลักยังคงเป็นอุปทานในปัจจุบันและอุปทานในอนาคตที่อยู่ระหว่างการพัฒนา ตามมาด้วยระดับการจ้างงานในประเทศ, ความก้าวหน้าทางเทคโนโลยี และความหนาแน่นของพื้นที่ที่ถูกครอบครอง

นอกจากนี้อาคารเกรด C แสดงผลประกอบการที่แข็งแกร่งกว่าเมื่อเทียบกับกลุ่มอื่นๆ นับตั้งแต่เกิดโควิด-19 อาคารเกรด C ได้รับการพิสูจน์แล้วว่ามีความทนทานต่อความต้องการที่สวนกระแสมากที่สุด ทั้งในแง่ของราคาค่าเช่าและอัตราการครอบครองตลอดระยะเวลาการชะลอตัวลงของตลาดอันยาวนาน